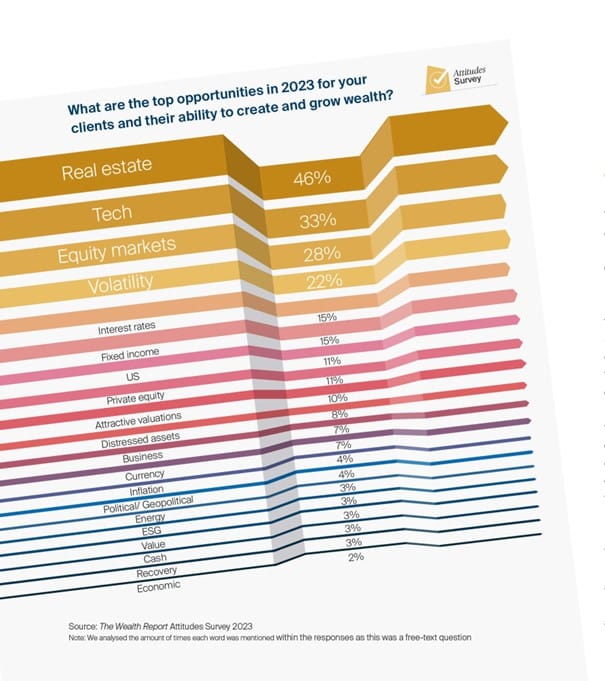

Nous avons demandé aux répondants de l’enquête [Attitudes Survey – publiée dans le Wealth Report 2023] quels étaient leurs trois principaux risques et opportunités pour l’année à venir.

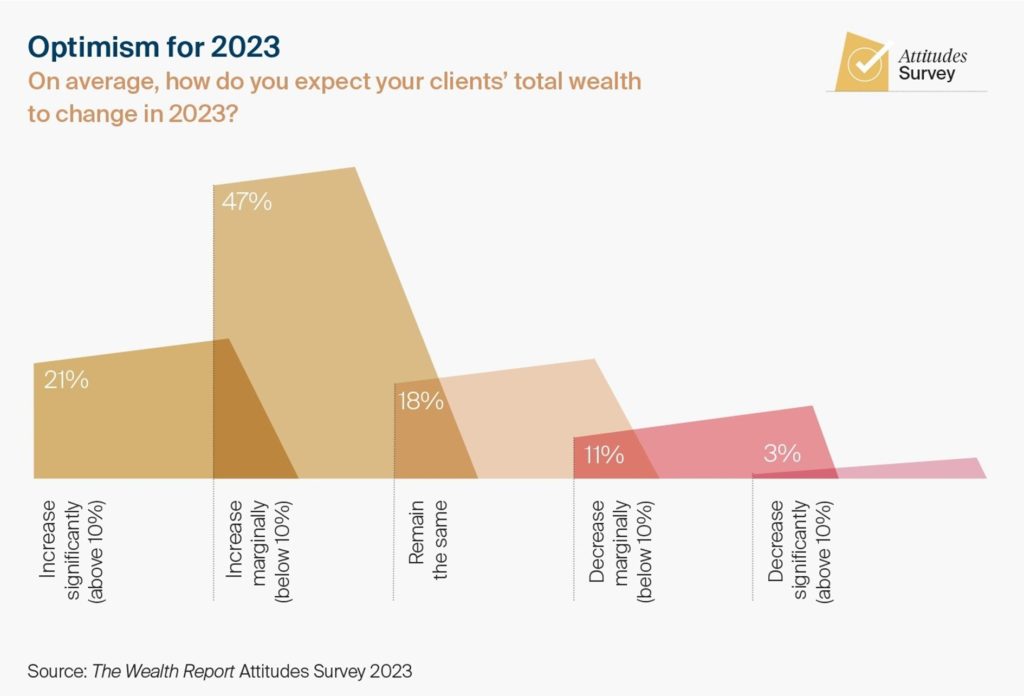

Les personnes interrogées dans le cadre de notre enquête et les panélistes sont positifs mais réalistes quant aux perspectives pour 2023, en dépit d’une inflation élevée et d’une croissance faible.

Les bouleversements s’accompagnent d’opportunités. Plus des deux tiers des personnes interrogées s’attendent à ce que le patrimoine de leurs clients augmente de façon marginale (47 %) ou significative (21 %) en 2023.

Dans ce contexte, quelles sont les cinq principales tendances à surveiller en 2023 ? Nous résumons ici les cinq grands thèmes pour 2023 – l’inflation, la révision des taux d’intérêt, l’immobilier, les tensions géopolitiques et les « trois grands ».

- La question de l’inflation

L’évolution de l’inflation déterminera la trajectoire des taux d’intérêt et les résultats se répercuteront sur les prix des actifs mondiaux.

Les banquiers centraux, ont été humiliés par l’erreur qu’ils ont commise en supposant que l’inflation serait transitoire, et la plupart d’entre eux font désormais preuve de prudence. Deux tiers de nos répondants ont cité l’inflation comme l’une des plus grandes menaces pour la richesse en 2023, tandis que près de 60 % ont pointé du doigt les taux d’intérêt.

Au moment de la rédaction de ce rapport, l’inflation semblait avoir pris un tournant. À titre d’exemple, le prix du pétrole était retombé à environ 80 USD à la fin de 2022, après avoir atteint un sommet de près de 120 USD plus tôt dans l’année. Si les taux d’inflation globaux continuent de baisser, il est probable que les banques centrales marqueront une pause et mettront éventuellement fin à leurs cycles de hausse au cours du premier semestre 2023. Les ralentissements économiques sont désormais très probables, et de nombreux prévisionnistes voient un pivot vers une politique monétaire plus souple à partir de 2024 – 15 % de nos répondants citent cela comme une opportunité.

- La révision des taux d’intérêt

Le dicton « la marée montante soulève tous les bateaux » décrivait bien l’environnement post-crise financière, caractérisé par un endettement peu coûteux et facilement accessible. Le nouvel environnement de taux d’intérêt « plus élevés pendant plus longtemps » entraînera un changement psychologique et un ajustement des attentes.

Les taux d’intérêt pourraient diminuer par rapport à leurs sommets de 2023, mais pas de beaucoup, surtout si l’on tient compte de la possibilité d’une inflation structurellement plus élevée.

Le message de notre panel est clair : il faut revenir aux fondamentaux. Certaines économies étant déjà entrées en récession, l’évaluation précise des fondamentaux à long terme sera cruciale. Notre panel souligne également l’opportunité de générer des revenus par le biais de titres à revenu fixe et de liquidités à mesure que les taux d’intérêt augmentent.

- Les actifs immobiliers sous les feux de la rampe

L’immobilier est l’opportunité la plus citée par 46 % des personnes interrogées, que ce soit pour ses qualités de couverture de l’inflation ou pour les avantages de la diversification. De nombreux panélistes ont souligné que l’opportunité d’obtenir des profils de rendement améliorés était un avantage clé. De plus, en investissant directement, l’immobilier permet un plus grand contrôle et des opportunités de valeur ajoutée.

Une personne interrogée sur dix a spécifiquement cité la recherche de valorisations attrayantes et d’opportunités en difficulté. Cette tendance ne se limite pas non plus à l’immobilier : les actions et le secteur technologique ont été cités par environ un tiers de nos répondants.

- Les tensions géopolitiques au premier plan

Plus de la moitié de nos répondants ont identifié la politique ou la géopolitique comme un risque majeur pour 2023. Le Brexit, suivi de la guerre commerciale entre les États-Unis et la Chine, puis de la guerre en Ukraine – les fissures géopolitiques apparues au milieu de la dernière décennie se sont transformées en une crise énergétique et en une inflation alimentaire mondiale. L’année dernière, une seule personne interrogée a souligné que l’évolution de la situation en Ukraine constituait une menace potentielle, mais son impact sur le monde a été sismique. Le déroulement de la guerre aura un impact sur de nombreux thèmes abordés ici.

Il y a « des petits feux partout », a déclaré notre panéliste David Bailin, en faisant référence à la situation mondiale. Si les investisseurs peuvent se positionner en fonction des éléments connus, il y aura probablement des chocs, à la hausse comme à la baisse, au cours de l’année 2023. Investir en se basant sur les fondamentaux restera vital pour éliminer le bruit.

« L’immobilier a été la première opportunité citée par 46 % des personnes interrogées dans le cadre de notre enquête, que ce soit pour ses caractéristiques de couverture de l’inflation ou pour les avantages de la diversification »

- Les trois grands : la Chine, l’Inde et les États-Unis

Après deux années de politiques strictes de zéro-covid, le gouvernement tente clairement de rouvrir l’économie chinoise. Cela devrait donner un coup de fouet à l’économie mondiale, même si une réouverture massive et coordonnée pourrait s’avérer inflationniste.

Les perspectives resteront incertaines tant que la réglementation sera guidée par la politique plutôt que par l’économie, comme l’a noté notre panéliste Jonathan Fenby, auteur et analyste de la Chine.

Les défis politiques de la Chine ont alimenté la tendance des entreprises à se « régionaliser », à se « localiser » ou, plus simplement, à diversifier leurs chaînes d’approvisionnement en dehors de la Chine continentale. Il existe des opportunités pour les investisseurs immobiliers, car de nouvelles destinations émergent, en particulier dans les secteurs de la distribution et de l’industrie.

À plus long terme, les changements démographiques continueront à remodeler l’économie mondiale. Au cours du premier semestre, la population indienne dépassera celle de la Chine continentale, dont la population est en déclin. L’économie indienne continuera à se classer parmi les économies à la croissance la plus rapide au monde, avec une croissance de 6,1 % prévue en 2023, selon le FMI, alors que la croissance stellaire était de 6,8 % en 2022. L’Inde est désormais la cinquième économie mondiale, après avoir supplanté le Royaume-Uni en 2022.

Même si la résistance des États-Unis sera mise à l’épreuve, les investisseurs restent optimistes. Quelque 11 % des personnes interrogées dans le cadre de notre enquête ont cité les États-Unis comme une opportunité d’accroître leur patrimoine, comme l’ont fait de nombreuses personnes interrogées. Alors que les divisions politiques restent bien ancrées et que le pays a connu l’un des cycles de hausse des taux les plus rapides de l’histoire, les États-Unis ont confirmé la force fondamentale de leur économie et la profondeur de leurs marchés.

Il est encore trop tôt pour savoir exactement quel sera l’impact de ces cycles de taux sur l’économie mondiale et le décalage entre les hausses et leurs effets concrets laisse présager une plus grande volatilité au cours du premier semestre 2023. Toutefois, les bouleversements et les perturbations s’accompagnent d’opportunités, en particulier pour les personnes bien informées.